Моменты, требующие повышенного внимания

Довольно часто владельцы авто допускают ошибки при обнаружении повреждений на машине. Основные особенности и нюансы:

- Сначала водитель не замечает повреждений и покидает место происшествия, а, обнаружив поломку, возвращается обратно и при звонке в ГИБДД утверждает, что место ДТП не покидал. Понятно, что сотрудник со стажем распознает обман и оформляет протокол о административном нарушении на имя пострадавшего.

- Иногда потерпевший не понимает значимости документального отображения случившегося. Как итог, он не контролирует составление протокола. При таких действиях акт может оказаться неполным, что повлечет отказ в предоставлении возмещения причиненного вреда.

В ожидании компенсации полученных повреждений не стоит самостоятельно восстанавливать транспортное средство и проводить покраску.

Если водитель закроет царапины или сколы, страховщик не сможет провести дополнительную экспертизу в случае ее необходимости.

Не стоит нарываться на неприятности и грубить участникам аварии. Для переговоров больше подойдет деловая, сдержанная форма диалога. Подобные действия ускорят процедуру оформления ДТП и получения денежной выплаты.

КАСКО при мелких повреждениях автомобиля

Имея страховой полис КАСКО, и обнаружив повреждения своей машины, полученные в то время, когда она находилась на парковке или во дворе, ваши действия должны соответствовать данной инструкции:

- Сообщите страховой компании о возникновении страхового случая (уточните причины возникновения повреждений);

- Подготовьте следующие документы: паспорт, код, договор страхования, водительские права, такой же набор документов второго участника ДТП (если он имеется);

- Организуйте проведения экспертизы, если нужно – получите справку из ГИБДД;

- Возьмите направление на ремонт машины или на выплату компенсации.

Если вы точно не знаете, на какие средства можно рассчитывать в данной ситуации, изучите свой договор КАСКО. В нем можно найти все страховые случаи и размеры выплат по ним.

Но в некоторых ситуациях рассчитывать на выплату страховки не приходится. Это происходит в таких случаях:

- лицо, управляющее автомобилем в момент ДТП, не было внесено в страховой полис;

- гражданин, имеющий страховку, покинул место аварии;

- водитель был в состоянии алкогольного, наркотического или токсикологического опьянения;

- повреждение застрахованному имуществу было нанесено намеренно (с целью получения компенсации);

- ДТП произошло на территории, где договор КАСКО не имеет своего законного действия.

Как действовать в ситуации, когда вы обнаружили повреждения машины в день их появления?

Ваша внимательность только поможет вам сэкономить и время, и деньги.

Если вы сразу поняли, что на машине появились царапины или сколы, которых не было, события могут развиваться по двум сценариям:

Вы не знаете, кто повредил ваш автомобиль. Обязательно вызывайте сотрудников ГИБДД, если вы этого не сделайте, то вполне возможно, что впоследствии вы не сможете получить страховку. Так как повреждения могут нанести и обычные дворовые хулиганы – сообщите о данном происшествии участковому. Если у вас на руках будут все необходимые в данной ситуации документы, то вы сможете получить страховку, так как это указано в договоре.

Если ваш оппонент остался на месте происшествия, или вы его определили самостоятельно, обратитесь к страховщику с необходимыми документами (паспорт, технический паспорт ТС, водительские права, страховой полис КАСКО, справка о ДТП, выданная в ГИБДД). На основании данных документов вам будет выплачена страховка.

Иногда договор страхования КАСКО содержит нюансы, относящиеся к незначительным повреждениям автомобиля. В этом случае брать справку в ГИБДД не нужно.

Страховая компания имеет право на регресс.

То есть, если со временем будет установлено лицо, виновное в возникновении повреждений, страховая компания может обратиться в суд с исковым заявлением к данному лицу с требованием возврата средств, выданных в качестве компенсации.

Что делать, если вы обнаружили повреждения машины спустя определенное время.

В соответствии с договором КАСКО, потерпевший должен обращаться к страховщику сразу же после появления повреждений. Если этого не сделать вовремя, то можно остаться без компенсации.

Но при этом из страховой практики известно, что страховщику выгоднее выплатить водителю страховку за полученные ним небольшие повреждения, чем проводить дорогостоящую экспертизу. Обычно ее проводят для того, чтобы узнать, когда же было нанесено повреждение.

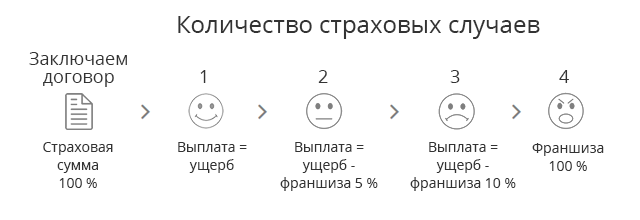

Как быть в случае с наличием франшизы?

Лучше всего автовладельцу правильно подсчитать, какая ему понадобиться сумма для восстановления машины и есть ли смысл обращаться к страховщику.

В том случае, когда ремонт будет стоить меньшее, чем размер франшизы – страховка по КАСКО выплачиваться не будет.

Что делать, если причина появления царапин и вмятин – действия несовершеннолетнего хулигана?

Когда водитель оставляет свою машину во дворе многоквартирной высотки, он должен быть готов к неприятностям в виде упавшего дерева, мусора, сброшенного с балкона, повреждения авто соседской машиной или малолетками.

Как правильно поступить водителю, если машину поцарапал ребенок, и вы сами стали тому свидетелем?

Если у вас есть страховой полис КАСКО, то вам не нужно добиваться возмещения ущерба родителями маленького хулигана. Обратитесь к своему страховщику. Если понадобиться, то сообщите о случившемся в полицию, потому что страховая компания может отказаться вам возмещать ущерб. Далее, действуйте как обычно, согласно описанной ранее инструкции.

Порядок оформления

Процедура оформления, подачи документации для этого случая – стандартная, как и для других происшествии.

Но существует одно отличие – указывание причин для наступления страхового случая.

- Заявление о выплатах по полису КАСКО – основный документ, заверяющий факт происшествия и желания страхователя получить компенсацию по нему.

- Прикрепление к нему документации, которая будет служить в качестве доказательств.

- Подача заявления с указанными сроками.

- Просмотр дела страховщиком и вынесение вердикта.

Сроки подачи и рассматривания заявления на компенсацию – тоже стандартные (3 и 20 дней соответственно).

Это интересно: Не доплатила страховая компания по ОСАГО

Если сам поцарапал машину, как оформить КАСКО?

Алгоритм действий при аварии будет следующий:

- необходимо остановить автомобиль;

- включить аварийку;

- установить знак аварийной остановки;

- нельзя изменять обстановку и перемещать отвалившиеся от автомобиля детали;

- сообщить в страховую компанию;

- вызвать сотрудников ГИБДД;

- сфотографировать повреждения на машине и прилегающую местность;

- установить личные данные хозяина чужого автомобиля если вы допустили столкновение с ним в его отсутствие;

- передать страховщику пакет документов для оформления компенсации;

- дождаться денежной выплаты или направления на СТО.

Большинство страховых компаний работают по упрощённой схеме, т.е. при наступлении страхового случая с владельцев машин не требуется предоставлять дополнительные документы (справки с ГИБДД, протоколы осмотра). Необходимо лишь внимательно изучить требования договора в котором будут прописаны все нюансы и действовать незамедлительно при обнаружении разного рода повреждений на вашем автомобиле.

Водитель не был вписан в полис КАСКО при ДТП

По этому вопросу было выпущено официальное разъяснение Верховного суда. В нём говорится, что компенсация КАСКО после аварии выплачивается в любом случае

Не важно, кто именно находится за рулём к этому моменту, вписан ли водитель в полис КАСКО при ДТП или нет. Данное положение стало законным ещё в 2014 году

Любые возмещения выплачиваются тому, кто официально числится в качестве владельца ТС.

Но в случае с КАСКО чаще всего сразу отказывают в компенсации, если обнаружится, что водитель при ДТП не был вписан в страховые документы. Для доказательства разбирательства в деле, и учитывая индивидуальность случаев, лучше проконсультироваться с юристом.

А теперь – практика

В пресс-релизе компания Росгосстрах рассказывает о реальном приговоре, который вынес Замоскворецкий райсуд Москвы. Под преследование попала целая ОПГ, которая занималась мошенничеством со страховками. Её создал 34-летний гражданин Армении со своим братом: вместе они инсценировали ДТП с дорогими машинами. Ущерб от их деятельности составил 13 млн. рублей: это выплаты за 60 аварий, которых в реальности не было.

Из приговора суда следует, что в состав группы входило 11 человек, в том числе – 2 оценщика, которые помогали присваивать деньги страховщиков. Рядовые члены ОПГ получили от 4 до 7 лет лишения свободы, организаторы – по 8 лет колонии. Взыскали и ущерб – около 4 млн. рублей, который будут возмещать все участники преступления. В этом деле удивляет размах, но в целом, подобные вердикты – не редкость.

Например, приговором райсуда Республики Коми от 11.03.2019 осужден Р. по ч.3 ст.159.5 УК. Застраховав «КамАЗ» в компании «Уралсиб», Р. ещё в 2014-2015 гг. имитировал его кражу и претендовал на 3,23 млн. рублей. Эту сумму ему перечислили страховщики, и сразу действия преступника вычислены не были. В дальнейшем факт подлога установили, так как «украденную» машину обнаружили у родственника Р. Наказание – 2 года в колонии-поселения со штрафом.

По приговору Красноармейского райсуда от 20.03.2019 осуждена по ч.4 ст.159.5 УК РФ целая группа из 6 человек. Обвиняемые (в разных конфигурациях) совершили 14 эпизодов мошенничества, но суть была примерно одинакова. Инсценировались ДТП, подделывались документы – и всё ради денег. Суммы были разными: от 70 до 920 тысяч рублей.

Пострадали многие страховщики, но в приговоре нет точных обстоятельств преступлений. Дело в том, что обвиняемые просили о рассмотрении дела в особом порядке, когда доказательства не исследуются. Главарям назначили солидные сроки лишения свободы – от 3 до 7 лет каждому, со штрафами и другими санкциями. Рядовые члены группы отделались условными сроками и исправительными работами.

Ещё один любопытный приговор вынесен 18.06.2019 Октябрьским райсудом г.Саратова. И. совершил 20 эпизодов мошенничества – ч.4 ст.159.5 УК РФ, действуя в составе преступного сообщества. Инсценировки ДТП совершались несколько лет: с 2011 по 2015 гг.

Если страховщики отказывали в выплатах, мошенники шли в суд и взыскивали деньги с помощью государства. Обвиняемый И. получил всего 4 года лишения свободы, так как ранее он судим не был, характеризовался недурно. Но провести такой срок в колонии – сомнительное удовольствие, согласитесь.

Что делать по КАСКО, если поцарапали машину на парковке и скрылись

![]()

В этом случае обязательным условием получения страховой премии является обращение в органы правопорядка. В этой ситуации события обычно развиваются следующим образом.

Те, кто поцарапал машину, скрылись с места происшествия. Страховщик обязан обратиться в полицию по факту совершения правонарушения. В том случае, если вред нанес другой автомобиль, необходимо вызвать ГИБДД, а если это сделали хулиганы, обращаются к участковому. Для обращения за выплатой при автостраховании будет необходима справка из правоохранительных органах о том, что произошло.

Иногда нарушителя можно определить на основе видеосъемки на стоянке или основываясь на показаниях свидетелей. В этом случае дополнительно можно будет предъявить виноватому требования о возмещении стоимости ремонта.

Далее будет рассказано, что делать по КАСКО если поцарапали машину на парковке и скрылись.

Чтобы обратиться к страхователю нужно написать заявление в установленные сроки, предъявить справку от ГИБДД или участкового, полис КАСКО и другие необходимые документы. Далее обращение будет рассматриваться обычным образом.

Пользоваться компенсацией сделанных повреждений возможно лишь в том случае, если это предусмотрено страховым договором. Компания проведет независимую экспертизу транспортного средства. Если результат экспертизы подтвердит изложенные в заявлении факты, будет вынесен вердикт в пользу страховщика. В этом случае возможна полировка кузова за счет страховой компании.

Поцарапали машину, что говорит ОСАГО

Размер страховых возмещений определяется типом страхования определенного ТС.

Полис ОСАГО не возместит ущерб от царапин, тем более оставленных неизвестным предметом, восстановление оплачивается владельцем пострадавшего авто персонально.

Полис КАСКО помогает разбираться в таких ситуациях значительно проще. Пример, на парковке или во дворе вами было обнаружено повреждение ЛКП вашего ТС и рядом отсутствует кто-либо. Если имеющийся у вас полис содержит графу «выплата без справок» — направляйтесь к страховщикам и подайте заявление на компенсацию издержек.

Когда имеющийся страховой договор не содержит такой записи, вызывается участковый и регистрируется инцидент по установленным правилам. Получите все справки — сможете обратиться к страховщикам за предусмотренным возмещением.

Страховщик занижает ущерб?

Клиент компании может также провести независимую автоэкспертизу на выявление скрытых повреждений. Её нужно проводить в согласованное со страховой компанией время и место, о чем организатор осмотра должен уведомить письменно телеграммой.

Заключения независимой экспертизы вы можете предъявить страховой компании с требованием о пересмотре решения о сумме компенсации ущерба. Данное право клиента регулируется постановлением Банка России «О порядке расчета стоимости ремонта транспортного средства в рамках договора КАСКО».

После того, как оценочное бюро вынесет своё заключение, вам необходимо предоставить следующие документы в страховую компанию:

- претензию о выплате компенсации в пределах суммы, указанной в страховом договоре КАСКО;

- копию договора с бюро оценки;

- акт оценочного бюро о сумме ущерба;

- обоснование суммы ущерба, которую выдала страховая компании.

Данный пакет документов отдается под роспись сотруднику страховой компании. В вашем экземпляре описи бумаг должна быть подпись сотрудника и печать предприятия.

Страховщик отказывается платить?

Желательно, чтобы исковое заявление составлял опытный юрист, благодаря чему, он может привести отсылки на те или иные законы, которые регулируют данные процессы и могут помочь в вашем случае выиграть дело.

Кроме искового заявления, вам нужно приложить следующие документы:

- претензия о выплате страховой компенсации, направленная в адрес СК (копия);

- документы, подтверждающие что имел место страховой случай;

- СТС или ПТС на вашу машину;

- заявление с просьбой о возмещении ущерба;

- договор с оценочным бюро, где проводилась автоэкспертиза;

- акт оценочного бюро с суммой ущерба;

- договор КАСКО, к которому нужно приложить копию страхового полиса;

- расписку о получении страховой компанией всего комплекта документов.

Желательно, подавать документы в суд лично, поскольку почтовые пересылки не надежны.

Что делать в случае отказа

Отказ при подаче заявления на получение компенсации – не редкость. Если он связан с неправильным заполнением протокола о ДТП или особыми условиями, прописанными в договоре, то рассчитывать на изменение решения нет смысла. Останется лишь ремонтировать транспортное средство за свой счет.

Как происходит выплата страховки по КАСКО при ДТП:

Если страховщики отказывают выплачивать ущерб без законных оснований, то водитель имеет право оспорить их решение. Для этого нужно написать заявление на имя директора компании с просьбой пересмотреть решение, указав основания для осуществления выплат. Также можно сразу обратиться в суд. Если судья сочтет автовладельца правым, то страховой компании придется произвести перевод средств в указанные сроки.

Поцарапал машину во дворе, что делать? (есть КАСКО)

но разрешаемая

Очень часто задают вопрос: «поцарапал машину сам во дворе, что делать? (есть КАСКО). Если вы поцарапали свою машину, повредив при этом и чужой автомобиль, чаще всего первой приходит мысль скрыться с места «преступления». Это чревато еще большими неприятностями, если разъяренный хозяин вас все-таки вычислит:

- штраф – 1 тыс. рублей;

- лишение водительских прав (срок от 1 до 1,5 лет);

- административный арест (до 15 суток).

Если имеется полис КАСКО, четко следуйте инструкции:

- Найдите хозяина пострадавшего авто. Можно оставить свои контакты на его капоте, чтобы он мог с вами связаться. Если вас найдут с помощью свидетелей или видеозаписей, ситуация будет рассматриваться по-другому.

- Найдите людей происшествия, которые могли бы засвидетельствовать вашу невиновность.

- Если повреждения незначительные, есть вероятность договориться мирно.

- Если договориться не получается, придется оформлять случай ДТП и вывязывать ГИБДД. Правильно оформленный акт пригодится для обращения в страховую компанию (СК) для возмещения ущерба.

- Обратитесь в свою СК, предъявив полис и акт о ДТП.

Обращаться к сотрудникам ГИБДД нужно лишь в тех случаях, когда повреждения были получены во время движения хотя бы одного из участников «дворового» ДТП. Сотрудники дорожной полиции оформляют повреждения, полученные при столкновении со стационарными объектами – столбами, воротами и т. д.

Выплата по полису КАСКО осуществляется лишь при условии подачи пакета документов:

- договор КАСКО (с подтвержденным фактом оплаты);

- паспорт автовладельца;

- все документы на авто;

- соответствующие протоколы и акты ГИБДД.

Более подробно о том, какие документы необходимо собрать для получения страховых выплат, мы рассказывали здесь.

Если сам поцарапал или разбил бампер?

Бампер – одно из мест авто, которое часто попадает под удар (например, владелец поцарапал бампер о бордюр), как результат – трещины и царапины на видном месте. Так как же заменить бампер по КАСКО и возможно ли это? Зависит от причины:

- ДТП;

- столкновения со стационарными объектами;

- сбитое крупное животное на скорости;

- повреждения при парковке.

Так как же получить выплату по КАСКО (оформить КАСКО), если поцарапал машину сам? Каждый конкретный случай прописывается в договоре. Многие страховые компании возмещают ущерб без требований предъявить дополнительный акты, если полис премиум-класса. Экономный вариант предполагает документальное подтверждение ГИБДД.

Есть ряд случаев, когда страховая компания вправе отказаться возмещать ущерб:

- если транспортным средством управляло лицо без водительских прав или не допущенное к управлению;

- если водитель находился под медикаментозным воздействием;

- если бампер был поврежден из-за халатности (авто на ручнике, изменение его заводской конструкции и т. д.), т.е. если владелец сам повредил машину;

- если водитель пребывал в алкогольном, наркотическом, токсическом угаре.

О том, что делать, если страховая компания не платит по КАСКО и как избежать таких ситуаций, читайте в этой статье.

Алгоритм действий такой же, как и при повреждении лакокрасочного покрытия:

- Вызов ГИБДД (если необходимо).

- Извещение страховой компании.

- Получение документов ГИБДД.

- Подача заявления в страховую компанию.

Многие страховые компании царапины по КАСКО возмещают по упрощенной схеме. Условия для каждого конкретного случая свои, но суть остается общей – максимально упростить процедуру и сократить срок возмещения. Предусмотрен упрощенный способ подачи заявления без представления дополнительной документации.

Если соблюдать правила, это позволит в кратчайшие сроки получить возмещение ущерба и избежать споров со страховщиками. Поэтому следует незамедлительно воспользоваться КАСКО при обнаружении повреждений бампера и лакокрасочного покрытия.

Мирный путь: добровольные выплаты компенсации – досудебный порядок взыскания материального ущерба с виновника ДТП

Обычно виновники ДТП отказываются добровольно возмещать ущерб, когда речь идет о компенсациях в крупных размерах, однако этот факт не отменяет возможность внесудебного решения вопроса.

Для этого необходимо тщательно подготовиться к переговорам с виновником ДТП и иметь на руках документы, обосновывающие ваши требования.

- Сначала необходимо получить на руки протокол совершения ДТП, где будут отражены сведения обо всех участниках аварии и их адреса, данные об автомобилях, а также данные о дате и месте происшествия.

- Обратиться в страховую и получить официальный отказ от страховой выплаты или справку о сумме возможной компенсации.

- Назначить дату проведения независимой экспертизы автомобиля после ДТП и оповестить о ней виновника не менее, чем за 3 дня до момента осмотра экспертом.

- Правильно составить подробную досудебную претензию о возмещении ущерба. В документе необходимо указать:

- информацию о дорожно-транспортном происшествии и о поврежденном ТС;

- данные виновника ДТП и потерпевшего лица, в том числе контактные данные потерпевшего для переговоров (телефон и адрес);

- результаты проведенной независимой экспертизы автомобиля;

- общую сумму ущерба, включающую все расходы, связанные с ДТП (ремонт, лечение, эвакуатор, нетрудоспособность и т.д.);

- данные о разнице между страховой выплатой и фактическим размером материального ущерба;

- сумму, которую виновник ДТП должен выплатить, чтобы снять все претензии потерпевшего;

- сроки и форму выплаты.

- Приложить к претензии копии следующих документов:

- справка из ГИБДД (копию постановления, протокола или определения по делу об административном правонарушении);

- копию акта от страховой компании о возникновении страхового случая

- копия телеграммы (почтовое уведомление виновной стороны о проведении экспертизы);

- копия отчета независимо экспертизы (отчет эксперта о состоянии автомобиля и стоимости восстановительных работ);

- копии чеков и платежные квитанции за проведение экспертных работ, оплату эвакуатора, стоянки, медицинских счетов, и прочих расходов, связанных с ДТП.

- Затем претензию вместе с копиями документов необходимо отправить заказным письмом с описью вложений и уведомлением о вручении или же передать документы лично в руки под роспись о получении.

- После этого необходимо 7 дней ждать ответа на претензию.

- На этом шаге потерпевший должен получить ответ от виновника ДТП и выплаты ущерба, чтобы дело не переросло в судебную тяжбу. Все должно быть документально подтверждено и зафиксировано, в том числе выплаты.

- В завершении досудебного порядка взыскания по ДТП потерпевший снимает все претензии, подтверждая и фиксируя это документально.

Важно! Если через неделю после отправки претензии вы не получили ответа от виновного, вы можете подавать исковые требования, осуществляя судебные взыскания за ДТП. Другими словами, при отказе или уклонении от добровольного возмещения виновником материального ущерба, причиненного в ДТП, потерпевшему необходимо будет подать искового заявления в суд по месту проживания виновника происшествия

Другими словами, при отказе или уклонении от добровольного возмещения виновником материального ущерба, причиненного в ДТП, потерпевшему необходимо будет подать искового заявления в суд по месту проживания виновника происшествия.

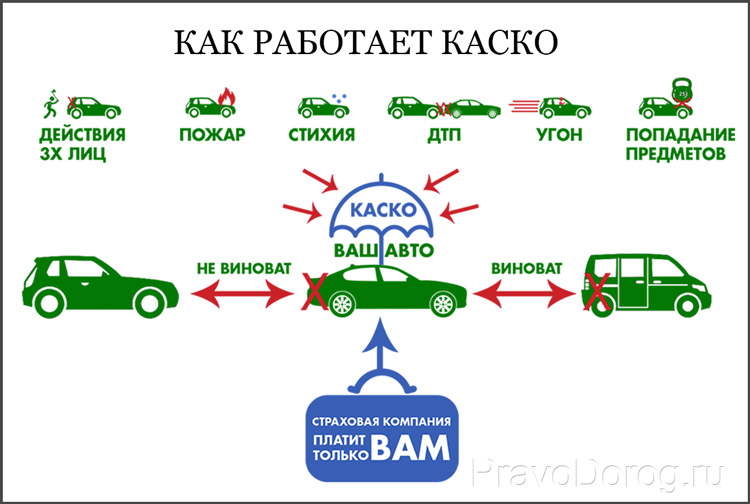

Что такое КАСКО?

КАСКО – это специализированный вид страховой защиты, предоставляемой в результате заключения добровольного договора о страховании при конструкционных повреждениях автомобиля.

В отличие от ОСАГО, этот вид страхования не является обязательным, поэтому менее регламентирован законодательно. Сам процесс получения страховки очень чувствителен к характеру оформления страхового случая. При несоблюдении условий, в подавляющем большинстве случаев, следует отказ страховщика, и выплата по КАСКО при ДТП не производится. Это должны учитывать все водители, считающие, что застрахованы от непредвиденных обстоятельств при наличии полиса.

К страховым событиям обычно относится несколько категорий происшествий:

- кража частей, узлов и компонентов автомобиля;

- угон застрахованного транспортного средства;

- ущерб от хулиганских действий;

- нарушение целостности или повреждение автомобиля, полученные в результате природных факторов;

- аварии и иные дорожно-транспортные происшествия, которые привели к ущербу.

Как видно, услуга КАСКО подразумевает страхование непосредственно отдельных деталей и узлов транспортных средств. Список того, в каких случаях производятся выплаты по КАСКО, обычно отражен в договоре.

Что делать по КАСКО, если поцарапали машину во дворе (на парковке)?

Автомобильное страхование – это хорошие гарантии финансовой защищенности автомобилистов. Ситуации случатся разные, поэтому условия договора полиса и российское законодательство пытаются более обширно регулировать все происшествия, чтобы учитывать права и интересы сторон страхования. Бывает так, что нанести вред транспортному средству могут не только другие лица, погодные условия и прочее, но и сам его владелец-страхователь. Возникает ряд вопросов: на ком ответственность? есть ли финансовые выплаты при наличии КАСКО? считается ли это страховым случаем? если да, то как получить от страховщика деньги? Такая ситуация действительно является неоднозначной, потому что полис – актуальный, вред автомобилю нанесен и он требует устранения последствий. Для этого разработан специальный бланк на основании общих законодательно-правовых актов России, касающихся страхования. Страхователь должен знать правила оповещения о происшествии. По прописанным пунктам страховщик принимает решение, соответствует ли случившееся договору и положена ли компенсация.

Клиент может указать некоторые формулировки, которые отражают суть происшествия:

- автомобиль получил повреждения при ДТП с одним участником;

- был совершен наезд на недвижимое препятствие;

- колесо транспортного средства попало в открытый канализационный люк;

- в условиях гололеда было потеряно управление транспортным средством, в результате чего автомобиль вылетел в кювет;

- был совершен наезд на куски льда и глыбы на дороге;

- неправильно была рассчитана траектория для въезда в гараж.

Бланк заявления заполняется страхователем собственноручно.

Особенности и нюансы

Практика показывает, что отдельные владельцы полиса добровольного автострахования при оформлении документов, после выявления факта нанесения ущерба автомобилю, допускают ошибки, например:

- Сразу не обратив внимания на факт нанесения ущерба автомобилю, чрез некоторое время возвращаются к месту предполагаемой аварии. После этого вызывают сотрудников ГИБДД, с уведомлением их о том, что автомобиль с места стоянки не выезжал. Опытный сотрудник полиции без труда выявит обман, и заявителю придётся нести заслуженное административное наказание.

- В некоторых случаях водитель потерпевшего ущерб автомобиля не придаёт значения полноте документального закрепления моментов происшествия сотрудниками правоохранительных органов. Владелец должен участвовать в составлении юридически значимых документов, давать относящиеся к делу пояснения, настаивать на том, чтобы ущерб был описан в мельчайших подробностях.

- Не следует пренебрегать возможностью получения дополнительных документальных сведений, относящихся к происшествию, посредством инициативного заявления сотрудникам полиции о средствах видеонаблюдения ближайших банков, магазинов и прочего.

- Важным представляется личная регистрация заявления о правонарушении, связанном с собственным имуществом, в дежурных частях правоохранительных органов. Зная дату подачи и регистрационный номер, легко отследить выполнение сроков рассмотрения заявления.

- После сдачи документов страховику КАСКО следует периодически уточнять, на какой стадии рассмотрения находится материал о выплате возмещения. При необходимости дополнительной информации или документов, предоставлять их по первому требованию страховиков.

- Не следует проводить каких-либо восстановительных работ лакокрасочных поверхностей или замену повреждённых деталей за счёт собственных средств до получения страхового возмещения. При отдельных обстоятельствах, в период рассмотрения материала о происшествии, страховикам может понадобиться дополнительное исследование повреждённых участков автомобиля.

Со всеми участниками оформления происшествия (виновным, свидетелями, правоохранителями), а также представителями страховика, следует вести диалог в конструктивной, деловой и сдержанной форме. Это обеспечит рассмотрение вопроса без проволочек и способствует скорейшему принятью решения о выплате страхового возмещения.

Подробнее о том, как составляется претензия по не выплате по КАСКО, читайте далее.

У нас сайте работает онлайн автоюрист. Запишитесь на бесплатную консультацию, если у вас есть вопросы по автостраховке.

Ждем ваши вопросы и будем благодарны за оценку поста.

Если машина поцарапана ребенком?

В данной ситуации зачастую удается договориться с родителями ребенка о возмещении причиненного ущерба.

В данной ситуации зачастую удается договориться с родителями ребенка о возмещении причиненного ущерба.

В случае если у предков не окажется необходимой суммы целесообразным будет взять с них расписку.

Но если они пойдут в отказ или будут скрываться, тогда порядок действий будет все тот же: вызов ГАИ, оформление на месте протокола с указанием виновника и данных о его родителях, поиск свидетелей происшествия, записей с камер видеонаблюдения, обращение и подача документов в страховую компанию.

После чего компания страховщика имеет право через суд возместить материальные затраты с родителей несовершеннолетнего лица.

Если виновник находится на месте происшествия

Если вред автомобилю, припаркованному во дворе, нанес движущийся транспорт постороннего человека, компенсация ущерба будет произведена по полису ОСАГО виновного.

В случае, когда действия, повлекшие повреждения бампера или другой части машины были совершены без участия стороннего авто, необходимо предпринять следующие действия:

- Для начала нужно найти контакт с виновником происшествия и настоять на том, чтобы тот не покидал место до прибытия полиции.

- Позвонить в полицию и вызвать на место происшествия уполномоченных сотрудников.

- Найти свидетелей и записать их личные данные, а также номера телефонов.

- Позвонить страховщику и сообщить о наступлении страхового случая.

- Сделать фотографии сколов, трещин, царапин или других повреждений.

- Составить заявление по факту повреждения транспортного средства, поучаствовать в опросе свидетелей если это уместно.

После предоставления возмещения ущерба компания-страховщик может истребовать выплаченную сумму с виновника происшествия посредством искового заявления в суд.

Что делать при ДТП и КАСКО

Если у вас имеется полис КАСКО, при наступлении страхового случая важно соблюсти требования к его оформлению и соответствующие действия:

- От водителя требуется остановка сразу после события.

- После остановки нужно зажечь аварийные огни и установить соответствующие дорожные сигналы.

- После этого надо обратиться в ГИБДД, вызвать патрульную машину на место происшествия.

- Одновременно нужно перезвонить страховщику по указанному в памятке к полису телефону и описать ситуацию (дополнительно стоит обратиться к автоюристу за консультацией).

- Желательно собрать фото-свидетельства с места происшествия.

Обратите внимание, что получить компенсацию можно по полису КАСКО виновника или по своему договору. Компенсация предоставляется однократно

Выплата по КАСКО без справки о ДТП возможна только при получении компенсации по одному из описанных страховых случаев, не касающихся дорожно-транспортных происшествий.

Справка о ДТП не является исчерпывающим документом, еще требуется схема после аварии, составляемая ГИБДД. Именно она является отправной точкой в решении спорных вопросов при получении компенсации.

Когда точно не заплатят

Нарушили правила ПДД

Если водитель нарушил ПДД, то скорее всего получить КАСКО не получится

Обратите внимание, что согласно ПДД эксплуатировать автомобиль нужно с вовремя пройденным техобслуживанием

Неверные действия при страховом случае

Например, водитель написал, что не имеет никаких претензий. Значит, страховая компания не сможет взыскать ущерб, выплаченный владельцу, в порядке суброгации – и в компенсации могут отказать. Хотя в ситуации, когда водитель сам поцарапал машину, проблема не актуальна.

За рулем находился другой человек

Если автомобиль застрахован на одного человека, а управлял им другой, не вписанный в полис, то оформить КАСКО не получится.

Пьянство

Авария произошла в состоянии алкогольного или наркотического опьянения. Такие действия трактуются как нарушения ПДД – даже если из повреждений всего лишь поцарапанное крыло или бампер об столб.

Нет вызова полиции

Водитель увидел поцарапанную машину во дворе и отправился по делам. Полицию не вызвал, хотя ситуация явно трактуется как авария, в которой кто-то ударил автомобиль и уехал. Это нарушение порядка действий при возникновении страхового случая. Не оставляйте место ДТП, если хотите оформить КАСКО – даже если вы не виноваты в аварии.

Основные факты о КАСКО

Действующий полис страхования позволяет получить выплату за разбитый в аварийной ситуации автомобиль. Фирма компенсирует ущерб, даже если заявитель признан виновником дорожно-транспортного происшествия. Полис не покрывает убытки при умышленном повреждении, угоне движимого имущества, аварии на территории иностранного государства, управлении машиной в алкогольном опьянении. При банкротстве страховщика возмещение ущерба при ДТП при КАСКО не осуществляется. Особенности полиса:

- Возможность страхования транспорта от отдельных случаев: это позволяет сэкономить на КАСКО.

- Установление компанией возрастных ограничений автомобиля при покупке полиса: машина не должна быть старше 7-10 лет.

- Обязательное оформление КАСКО при приобретении транспорта в кредит.

- Отсутствие аварийных ситуаций за отчетный период – основание для снижения цены полиса на 10% при повторном заключении договора с компанией.

Главное отличие от ОСАГО – вариативность стоимости страховки. На цену влияет франшиза, место оформления: в автомобильных салонах начисляется дополнительная комиссия, различные компании устанавливают собственные условия для уменьшения цены. Наличие спутниковой сигнализации на транспорте позволяет клиенту снизить стоимость страховки по риску угона.

Главное отличие от ОСАГО – вариативность стоимости страховки. На цену влияет франшиза, место оформления: в автомобильных салонах начисляется дополнительная комиссия, различные компании устанавливают собственные условия для уменьшения цены. Наличие спутниковой сигнализации на транспорте позволяет клиенту снизить стоимость страховки по риску угона.